盤點(diǎn)2017全球半導(dǎo)體并購大事件

今年各大科技公司收購大戲不斷上演,截至2017年12月,全球半導(dǎo)體產(chǎn)業(yè)共發(fā)起并購案超過55起,數(shù)量上較2016年多。2017年發(fā)生了史上最大的半導(dǎo)體并購案“通(博通)通(高通)合并”,雖然此次交易目前還面對著重重困難,能不能并購成功也是未知數(shù)。但也讓看官過了把癮,只等這次合并什么時(shí)候落地。此外涉及資金最大的是SK海力士180億美元收購東芝存儲器業(yè)務(wù)。

英特爾也來湊湊熱鬧,如今的英特爾早已經(jīng)不是一家只玩PC的企業(yè),更多地把目光瞄準(zhǔn)了人工智能、無人駕駛、5G、虛擬現(xiàn)實(shí)等新領(lǐng)域,而在自身技術(shù)突破的同時(shí),收購也成了一條捷徑。2017年3月13日晚,英特爾宣布以153億美元價(jià)格收購了以色列一家科技公司Mobileye。此次高價(jià)收購可以幫助英特爾一舉跨進(jìn)汽車零部件供應(yīng)商的第一陣營。這也會讓世界汽車制造商和供應(yīng)商之間在自動(dòng)駕駛技術(shù)領(lǐng)域的競爭愈演愈烈。

蘋果今年以來也沒有閑著,棄用了Imagination的GPU,與高通打官司,最近又自研電源芯片替代Dialog,同時(shí)也加入了2017年的并購大潮中。200萬美元收購面部識別技術(shù)公司RealFace,3000萬美元收購增強(qiáng)現(xiàn)實(shí)創(chuàng)業(yè)公司Vrvana,以及收購AR技術(shù)開發(fā)商SensoMotoric、相機(jī)傳感器公司InVisage。從2010年開始,蘋果就開始了其在視覺技術(shù)上的布局。

至于國內(nèi)市場,由于國外對半導(dǎo)體產(chǎn)業(yè)知識產(chǎn)權(quán)的特殊保護(hù),中國在國際上想收購大型企業(yè)較為困難,中資企業(yè)Canyon Bridge收購FPGA領(lǐng)域第三大企Lattice遇上被特朗普叫停接著被起訴,創(chuàng)始人都將面臨牢獄之災(zāi)…

接下來我們來盤點(diǎn)2017十大收購案。

2017年度并購事件TOP 10盤點(diǎn)

TOP 1:博通收購高通

2017年11月6日,博通首席執(zhí)行官Hock Tan向高通提出現(xiàn)金加股票每股70美元的收購要約,同時(shí)高通將會繼續(xù)收購恩智浦半導(dǎo)體,并承擔(dān)高通250億美元的債務(wù),總體來說,此次交易額將達(dá)1300億美元。

11月13日,高通正式拒絕收購提議。高通董事會成員一致認(rèn)為,博通1300億美元的收購提議低估了高通,博通的收購對高通股東利益來說并不是最好的選擇。在高通看來,最近兩年業(yè)務(wù)上的一些挫折,不過是一個(gè)業(yè)務(wù)低谷,高通的估值還會回升。

隨后,博通立即表示,不會輕易放棄對高通的收購,并且不排除進(jìn)一步提高報(bào)價(jià)的可能。博通公司已經(jīng)提出了幾次與高通進(jìn)行談判的要求,但迄今為止,都被高通一一回絕,新的報(bào)價(jià)也遲遲未能報(bào)出。

12月4日,博通提名11名董事候選人,希望在高通2018年度股東大會上取代現(xiàn)有成員。高通很快回應(yīng)稱,已收到名單,但博通這一舉動(dòng)是公然企圖奪取高通董事會的控制權(quán),以推進(jìn)其收購日程。目前此次收購暫無最新進(jìn)展。

高通近兩年確實(shí)是流年不利。過去的高通,依靠技術(shù)優(yōu)勢在行業(yè)內(nèi)一直保持強(qiáng)勢地位。不過在最近的兩三年時(shí)間里,高通屢受挫折,在許多國家遭到了政府的反壟斷調(diào)查和罰款,僅在中國,高通在2015年認(rèn)罰了60億元人民幣;同時(shí),高通在韓國、美國等國家也遭遇了反壟斷調(diào)查和訴訟。

近日,蘋果和高通因?qū)@m紛而對簿公堂,就目前看來雙方并沒有緩和的跡象。日前又有消息爆出,明年的iPhone將棄用高通基帶芯片。由于有蘋果撐腰,相關(guān)的代工廠停止支付高通的專利費(fèi),導(dǎo)致高通財(cái)報(bào)惡化。

今年三季度,高通的銷售收入為59億美元,同比下滑了5%,凈利潤只有2億美元,同比大幅暴跌了9成。上周五,高通收盤價(jià)為61.81美元,其資本市值顯示為913億美元。這也成為了博通報(bào)價(jià)的依據(jù)。

雖然高通面臨不小壓力,也有很多人開始唱衰它,但在芯片業(yè)務(wù)上,高通仍是全世界最大的手機(jī)芯片制造商。據(jù)公開數(shù)據(jù)顯示,2016年整個(gè)安卓手機(jī)芯片市場,高通驍龍芯片數(shù)量總占比最高,超過了50%,高通的驍龍?zhí)幚砥鳎呀?jīng)成為高端智能手機(jī)的標(biāo)配。

目前為止,這場史上最大的半導(dǎo)體并購案暫時(shí)是難以實(shí)現(xiàn),因?yàn)檫@場并購將很難通過各國政府的反壟斷審查。如果并購成功,高通與博通的結(jié)合體,不但擁有云、數(shù)據(jù)中心、基礎(chǔ)網(wǎng)絡(luò)、移動(dòng)通信、智能終端這樣的全產(chǎn)業(yè)鏈布局,更是在諸如wifi這樣的某些特定領(lǐng)域完全壟斷了市場。這是一種產(chǎn)品與產(chǎn)業(yè)鏈同時(shí)存在的“壟斷”,而且是對于產(chǎn)業(yè)鏈最為核心環(huán)節(jié)的“壟斷”,將會給產(chǎn)業(yè)鏈的發(fā)展,特別是國內(nèi)從業(yè)者,造成不容小覷的影響。

TOP 2 :SK海力士收購東芝存儲業(yè)務(wù)

2017年6月14日上午消息,日本政府正組建一個(gè)由日韓美三國企業(yè)和機(jī)構(gòu)組成的財(cái)團(tuán),對東芝旗下半導(dǎo)體業(yè)務(wù)提出收購報(bào)價(jià),以反擊美國芯片制造商博通(Broadcom)提出的200億美元報(bào)價(jià)。

據(jù)朝日新聞援引一位匿名消息人士報(bào)道,由日本經(jīng)濟(jì)產(chǎn)業(yè)省組織的這個(gè)財(cái)團(tuán)包括日本政策投資銀行(DBJ)和日本產(chǎn)業(yè)革新機(jī)構(gòu)(INCJ)。該財(cái)團(tuán)提出的報(bào)價(jià)將超過東芝設(shè)定的2萬億日元(180億美元)底價(jià)。報(bào)道指出,韓國SK海力士將為該項(xiàng)目提供3000億日元。

東芝選定的INCJ財(cái)團(tuán)表示,在投資東芝芯片業(yè)務(wù)部門之前,東芝需要解決其與西部數(shù)據(jù)之間的糾紛。如今,西部數(shù)據(jù)已明確表示,不支持INCJ財(cái)團(tuán)收購芯片合資公司。在此之前,部數(shù)據(jù)已通過國際商會仲裁院發(fā)起仲裁程序,要求東芝停止出售芯片務(wù)。

就在12月初,東芝和西部數(shù)據(jù)就芯片出售業(yè)務(wù)糾紛達(dá)成和解。西數(shù)放棄仲裁請求,同意與東芝一同投資兩個(gè)日本新芯片工廠,并獲得了穩(wěn)定存儲芯片供應(yīng)的保證。

目前中國已經(jīng)啟動(dòng)了對東芝公司出售存儲芯片業(yè)務(wù)的審查,中國商務(wù)部官員正在研究:如果東芝芯片出售交易推進(jìn)下去,SK海力士可能會獲得相當(dāng)大的東芝芯片業(yè)務(wù)股份。東芝可能需要提供一些補(bǔ)救措施,以便安撫中國商務(wù)部使其相信這筆交易不會傷害競爭。中國商務(wù)部可能會對東芝芯片出售交易附加額外條件。

TOP 3:Intel收購Mobileye

2017年3月13日晚,英特爾宣布以153億美元價(jià)格收購了以色列一家科技公司Mobileye。這家創(chuàng)立18年的科技公司于2014年在紐交所上市,當(dāng)時(shí)的市值就已經(jīng)達(dá)到了50億美元,而兩年多的時(shí)間里,Mobileye的市值又翻了一倍。

英特爾是世界上最大的計(jì)算機(jī)芯片制造商,最近幾年該公司一直在努力開拓其核心的計(jì)算機(jī)芯片之外的市場。對Mobileye的高價(jià)收購,可以幫助英特爾一舉跨進(jìn)汽車零部件供應(yīng)商的第一陣營。這也會讓世界汽車制造商和供應(yīng)商之間在自動(dòng)駕駛技術(shù)領(lǐng)域的競爭愈演愈烈,并可能進(jìn)一步推高已經(jīng)過熱的無人駕駛初創(chuàng)企業(yè)的估值。

Mobileye擁有廣泛的產(chǎn)品組合,包括車用攝像頭、傳感器芯片、車載網(wǎng)絡(luò)、交通地圖、機(jī)器學(xué)習(xí)、云軟件及數(shù)據(jù)融合和管理等,為20多家汽車制造商提供無人駕駛汽車的重要零部件。

英特爾將給予Mobileye不同尋常的自主權(quán)。Mobileye將與英特爾去年11月份才成立的的自動(dòng)駕駛事業(yè)部(Automotive Driving Group)合并,形成新的自動(dòng)駕駛部門。新部門的總部將設(shè)在以色列,由Mobileye聯(lián)合創(chuàng)始人、董事長阿姆儂·沙書亞(Amnon Shashua)領(lǐng)導(dǎo)。

與此同時(shí),Mobileye與英特爾合作推出了將用于完全自動(dòng)駕駛汽車的第五代芯片,計(jì)劃在2021年左右上市。Mobileye還與德爾福公司合作開發(fā)一個(gè)無人駕駛平臺,將面向更小的汽車公司,后者可能沒有資源開發(fā)自己的無人駕駛系統(tǒng)。

TOP 4:Marvell收購Cavium

2017年11月4日,Marvell展開收購半導(dǎo)體公司Cavium的高級談判。如果交易成功,一個(gè)價(jià)值約150億美元的芯片制造商將誕生。

國際知名芯片廠商Marvell近日表示,將以60美元的價(jià)格收購另一家芯片制造廠商Cavium。作為Marvell的直接競爭對手,Cavium被收購表明了Marvell在半導(dǎo)體產(chǎn)業(yè)上快速擴(kuò)大規(guī)模的野心。由于Marvell近年來在PC業(yè)務(wù)上的下滑,掌門人Matthew Murphy上任一年來一直再向網(wǎng)絡(luò)設(shè)備芯片業(yè)務(wù)發(fā)展。

Cavium公司總部位于美國加利福尼亞州的圣何塞,主要生產(chǎn)網(wǎng)絡(luò)、安全、交換機(jī)和服務(wù)器的處理器以及系統(tǒng)。Cavium的客戶目前包括思科、瞻博(Juniper)等巨頭。這家公司去年剛剛花費(fèi)13億美元收購了QLogic公司,QLogic公司是iSCSI主機(jī)適配器、路由器的領(lǐng)先供應(yīng)商,其客戶主要有思科、戴爾、EMC、惠普、IBM、NEC、NetApp、甲骨文等。

目前,Marvell公司的市值約為100億美元,Cavium公司市值約為52億美元兩家公司合并后的市值將超過150億美元。兩家公司合并后,將在網(wǎng)絡(luò)設(shè)備市場與英特爾、高通、博通的廝殺中擁有更強(qiáng)的競爭力。根據(jù)收購協(xié)議,Marvell公司將以現(xiàn)金+股票的方式,收購Cavium公司。

收購后,Marvell擁有網(wǎng)絡(luò)、存儲、無線、安全、網(wǎng)卡、存儲控制器這一整套完整的產(chǎn)品線,數(shù)據(jù)中心的每個(gè)角落都能有兩家產(chǎn)品的覆蓋。合并后兩家將主打云數(shù)據(jù)中心、企業(yè),為其提供全面的端到端解決方案。雖然英特爾還是巨頭,但是無疑在市場上又多了一個(gè)強(qiáng)大的挑戰(zhàn)者。

TOP 5:博通收購博科

2017年11月17日博通(Broadcom)宣布,該公司已完成對網(wǎng)絡(luò)設(shè)備制造商博科(Brocade Communications)的收購。收購博科,將能夠讓博通在數(shù)據(jù)中心產(chǎn)品市場獲取到更多的份額。

博通在2016年11月宣布以每股12.75美元的價(jià)格收購博科,總價(jià)格約為59億美元。其中,博通將向博科支付55億美元的現(xiàn)金,并承擔(dān)博科4億美元凈債務(wù)。

此交易在今年7月獲得美國反壟斷監(jiān)管部門的批準(zhǔn)。但是今年10月,博通和博科撤回并重新向美國外國投資委員會(CFIUS)提交了聯(lián)合請?jiān)竿ㄖ?,為這筆交易的評估和討論爭取更多時(shí)間。此后不久,博通首席執(zhí)行官陳福陽拜會了美國總統(tǒng)特朗普,承諾博通將把總部從新加坡遷往美國。

博科的產(chǎn)品包括了網(wǎng)絡(luò)交換器、軟件和存儲產(chǎn)品。博通收購博科的交易非常匹配,因?yàn)樵诮灰淄瓿珊?,博通能夠使用博科的光纖通道交換機(jī),在數(shù)據(jù)中心產(chǎn)品市場獲得更大份額。光纖通道交換機(jī)能夠加快服務(wù)器和存儲設(shè)備之間的數(shù)據(jù)傳輸,還能夠讓博通進(jìn)一步挖掘互聯(lián)網(wǎng)設(shè)備和汽車市場。

博科將作為博通旗下的一個(gè)部門繼續(xù)運(yùn)營。

TOP 6:SK集團(tuán)收購LG Siltron

2017年5月5日,SK集團(tuán)(SK Group)表示將收購Siltron(LG Siltron)剩余49%公司股份。今年1月份,SK曾以 6200億韓元收購 LG 所擁有的LG Siltron 51%的股份。自此,SK集團(tuán)完成了半導(dǎo)體生產(chǎn)垂直布局。

LG Siltron是制造半導(dǎo)體芯片基礎(chǔ)材料——半導(dǎo)體硅晶片的企業(yè)。半導(dǎo)體硅晶片屬于技術(shù)難度高的材料項(xiàng)目,日本和德國等發(fā)達(dá)國家的少數(shù)企業(yè)才擁有這方面技術(shù),在韓國只有LG Siltron向全球半導(dǎo)體公司提供該項(xiàng)產(chǎn)品。SK 集團(tuán)自2011年獲得海力士半導(dǎo)體的經(jīng)營權(quán)之后,對半導(dǎo)體項(xiàng)目持續(xù)進(jìn)行野心勃勃的投資。全權(quán)接手經(jīng)營LG Siltron,進(jìn)一步加強(qiáng)了SK 集團(tuán)在半導(dǎo)體核心材料項(xiàng)目的投資。

據(jù) SK 指出,LG Siltron 2015 年?duì)I收為 7774 億韓元、盈利為 54 億韓元,2016 年 LG Siltron 于全球 12 寸硅晶圓市場的市占率排名第 4 位。

TOP 7:奧瑞德收購Ampleon集團(tuán)

2017年11月22日晚間,奧瑞德披露重大資產(chǎn)重組預(yù)案,公司擬以15.88元/股的發(fā)行價(jià)向杭州睿岳、合肥信摯、北京嘉廣、北京瑞弘、北京嘉坤發(fā)行股份購買合肥瑞成100%股權(quán)。經(jīng)交易各方初步協(xié)商,其交易價(jià)格亦暫定為71.85億元。

公告顯示,合肥瑞成實(shí)際經(jīng)營主體為位于荷蘭的Ampleon集團(tuán)。據(jù)介紹,Ampleon集團(tuán)原為全球著名半導(dǎo)體企業(yè)NXP的射頻功率芯片板塊,在射頻功率芯片行業(yè)擁有超過50年的運(yùn)營經(jīng)驗(yàn)。

目前,Ampleon集團(tuán)產(chǎn)品主要應(yīng)用于移動(dòng)通訊(基站)領(lǐng)域,并在航天、照明、能量傳輸?shù)阮I(lǐng)域得到應(yīng)用。根據(jù)ABI Research射頻功率半導(dǎo)體市場研究報(bào)告,2015年,Ampleon集團(tuán)在射頻功率半導(dǎo)體市場市場的占有率為24.1%,全球排名第二。Ampleon集團(tuán)生產(chǎn)的射頻功率芯片產(chǎn)品主要供應(yīng)各大通訊基站設(shè)備制造商,在全球范圍內(nèi)不僅擁有華為、中興以及三星等客戶,還在多元化射頻功率芯片領(lǐng)域擁有包括LG、西門子、美的、NEC、日立等客戶。

本次交易前,奧瑞德的主營業(yè)務(wù)為藍(lán)寶石晶體材料、藍(lán)寶石晶體生長專用裝備及藍(lán)寶石制品的研發(fā)、生產(chǎn)和銷售;硬脆材料精密加工專用設(shè)備的研發(fā)、設(shè)計(jì)、生產(chǎn)和銷售;3D玻璃熱彎機(jī)研發(fā)、生產(chǎn)和銷售。

本次交易后,上市公司將新增射頻功率芯片的研發(fā)、設(shè)計(jì)、生產(chǎn)和銷售相關(guān)業(yè)務(wù),有助于上市公司進(jìn)一步拓展發(fā)展空間,提升公司業(yè)務(wù)的成長性和發(fā)展?jié)摿Α?

奧瑞德表示,本次重組后,作為上市公司子公司,Ampleon集團(tuán)可填補(bǔ)國內(nèi)高端集成電路技術(shù)的空白,同時(shí)也有望推動(dòng)我國集成電路產(chǎn)業(yè),特別是射頻功率芯片產(chǎn)業(yè)鏈的整體提升。在5G大背景下,布局集成電路產(chǎn)業(yè)、聚焦射頻功率器件有利于進(jìn)一步拓展上市公司發(fā)展的空間。

TOP 8:華芯投資收購Xcerra

2017年4月10日,華芯投資旗下基金Unic Capital Management(以下簡稱“Unic”)與美國半導(dǎo)體測試設(shè)備廠商Xcerra宣布,兩家公司達(dá)成價(jià)值人民幣40億元的收購協(xié)議。Unic將以現(xiàn)金方式收購Xcerra。此前,美國外國投資委員會已經(jīng)叫停多起半導(dǎo)體行業(yè)收購交易。美國外國投資委員會職責(zé)是評估外國投資者的收購交易是否會危及國家安全。

根據(jù)資料顯示,Unic成立于2016年。華芯投資創(chuàng)辦于2014年8月,管理有約1387億元資金,投資領(lǐng)域?yàn)榘雽?dǎo)體。

Xcerra設(shè)計(jì)和生產(chǎn)用于測試半導(dǎo)體、電路板的設(shè)備。

華芯投資總裁路軍在一份聲明中表示,“在監(jiān)管機(jī)構(gòu)對該交易評估過程中,華芯投資和Xcerra將以公開和透明的方式與它們密切合作?!?

Unic收購Xcerra股份的價(jià)格合每股10.25美元。今天常規(guī)交易中,Xcerra股份上漲7%,報(bào)收于9.63美元。Xcerra收盤價(jià)低于Unic收購價(jià),表明市場對這一交易能否完成仍然持懷疑態(tài)度。

TOP 9:惠普收購敏捷存儲

2017年3月7日,惠普同意以約10億美元的現(xiàn)金收購敏捷存儲公司(Nimble Storage),旨在提振其下降的存儲業(yè)務(wù)的銷售。該交易家較周一收盤價(jià)溢價(jià)41%。該交易還要求惠普在收盤時(shí)承擔(dān)或支付敏捷存儲公司的未投資股權(quán)獎(jiǎng)勵(lì),價(jià)值約2億美元。

敏捷存儲公司總部位于加利福尼亞州圣荷西市,制造所謂的閃存存儲系統(tǒng),它使用比基于磁盤的存儲快得多的閃存芯片。該技術(shù)需要更少的能量來操作并且趨向于更可靠,因?yàn)闆]有移動(dòng)部件。Nimble還制造所謂的混合閃存系統(tǒng),將閃存和旋轉(zhuǎn)磁盤組合在同一產(chǎn)品中。

惠普的存儲空間下降,但敏捷存儲公司在其3PAR混合和閃存存儲產(chǎn)品中卻沒有下降。 惠普集團(tuán)執(zhí)行副總裁兼總經(jīng)理Antonio Neri表示:“這是存儲業(yè)務(wù)部門內(nèi)部數(shù)據(jù)中心經(jīng)歷了顯著增長,這就是為什么我們對此感興趣”。

敏捷存儲公司成立于2007年,擁有約1300名員工。該公司一直努力持續(xù)滿足過去六個(gè)季度的盈利預(yù)期。但它的股票從2013年12月的公開發(fā)行價(jià)下跌了約60%。

TOP 10:Canyon Bridge收購Imagenation

據(jù)英國金融時(shí)報(bào)9月23日報(bào)道,蘋果手機(jī)主要的硬件供貨商之一,英國著名手機(jī)GPU開發(fā)商Imagination在半年前慘遭蘋果拋棄,公司股價(jià)一夜之間下跌超7成。在危難關(guān)頭,中國的私人資本Canyon Bridge出手5.5億英鎊(約49億元人民幣)收購了Imagination。

今年3月,作為Imagination的主要客戶和股東的蘋果公司宣布,將在2年內(nèi)放棄使用Imagination的一切技術(shù),并且停止支付專利費(fèi)。而Imagination一半以上的市場份額和營收都來自蘋果,結(jié)果可想而知,公司股價(jià)一夜之間暴跌7成。

到了6月,Imagination董事會宣布,將開放公司收購給一切可能的買家。但是作為交易的一部分,Imagination將會作價(jià)6500萬美元,出售其下屬的美國嵌入式處理器分部MIPS給Tallwood MIPS,Tallwood MIPS由美國加州投資公司Tallwood Venture Capital間接擁有。

2017年9月22日,Imagination同意分別向Canyon Bridge和Tallwood以5.5億英鎊和6500萬美元的價(jià)格出售位于英國赫特福德郡的GPU業(yè)務(wù)和位于美國的MIPS嵌入式處理器業(yè)務(wù)。

收購后,Canyon Bridge將保留英國總部及現(xiàn)有人員,繼續(xù)投資Imagination在英國的研發(fā)能力,加速Imagination的擴(kuò)張及進(jìn)軍亞洲。ImaginationCEO也表示伴隨著良好的增長預(yù)期,Imagination將創(chuàng)造并發(fā)揚(yáng)英國豐富的科技資源,并獲得高速成長,立足英國,面向全球。

值得一提的是,就在10月,美國總統(tǒng)特朗普以妨害國家安全為由,叫停了Canyon Bridge對美國芯片制造商萊迪思(Lattice Semiconductors)的收購計(jì)劃。而Canyon Bridge創(chuàng)始人周斌(Benjamin Chow)被起訴,如果所有罪名都成立,周斌可能會面臨最高30年的監(jiān)禁。

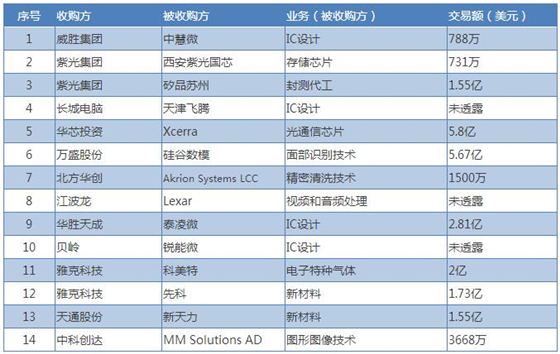

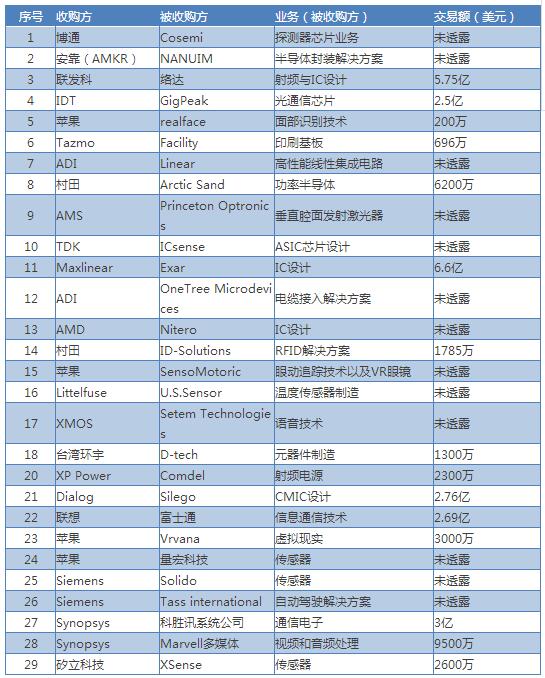

半導(dǎo)體業(yè)內(nèi)其他收購

國外半導(dǎo)體行業(yè)收購事記

表中數(shù)據(jù)來源:DRAMeXchange

好風(fēng)憑借力 送我上青云

我國半導(dǎo)體飛速發(fā)展,已到達(dá)步入兼并收購和產(chǎn)業(yè)整合的新階段和黃金時(shí)期。 就跨國并購來說,國內(nèi)大多企業(yè)在海外并購方面的能力不足,跨國并購過程中文化融合困難,一旦海外并購交易終止帶來的是巨大的中間花費(fèi)損失。

在跨國并購的過程中,交易方式和結(jié)構(gòu)的復(fù)雜性也給并購,尤其是大型或國有企業(yè)并購帶來了很高的不確定性,交易成本和方式的復(fù)雜以及交易周期長都將成為風(fēng)險(xiǎn)點(diǎn)阻礙跨國并購的完成。加上國外對半導(dǎo)體知識產(chǎn)權(quán)的保護(hù),中國想并購國外大企業(yè)依然有很長一段路要走。

在未來,隨著行業(yè)洗牌、巨頭產(chǎn)業(yè)升級和全球化布局的需求,并購形式和領(lǐng)域?qū)⒃絹碓蕉鄻踊?、并購金額將創(chuàng)更大新高。在未來,中國半導(dǎo)體的崛起騰飛,在并購舞臺上一定會有越來越多的國企出現(xiàn)。

2017-12-25 來源:RFID世界網(wǎng)